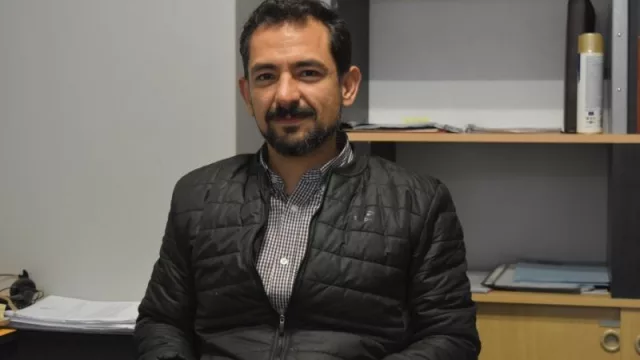

El súper cepo generó revuelo en el mundo de las finanzas, y al respecto consultamos a un experto en la materia: Diego Zuliani, Gerente General de la empresa financiera jujeña Valerza, quien nos acomodó en la órbita, puntualizó los cambios más claves de estas nuevas políticas “y estrategias” del BCRA; y cómo estos podrían afectar al bolsillo de los ahorristas.

“Estas resoluciones impactan en el acceso al dólar ahorro” explicó Diego “se deben a que el Banco Central tiene una presión muy alta por las pérdidas de reservas, en este último mes, que fue de alrededor de $1000 millones, con lo cual, con líquidas alrededor de los $7 mil millones, en seis meses podría quedarse sin reservas”.

Sobre las medidas el profesional puntualizó y detalló cada una:

“La primera tiene que ver con una retención del 35% del impuesto a las ganancias en la formación de activos extranjero” detalló. “Es decir que por la compra de dólares se suma un impuesto con ese porcentaje, más el cobro del impuesto país o solidario, de un 30%. Toda compra será dentro de los límites de los USD $200 dólares permitidos que se mantienen. Esto deja como resultado al tipo de cambio oficial un dólar arriba de los $130 pesos”.

En cuanto al mantenimiento del cupo de los 200 dólares, Diego explicó que los consumos en dólares pagados con tarjetas de débito o crédito van a ser reducidos de este límite en donde también van a jugar los impuestos que se sumaron. “Si el consumo supera el tope máximo estos serán descontados al mes siguiente”.

“También se reglamentó las limitaciones en la apertura de cuentas en dólares que serán controladas por el BCRA y el ANSES” agregó. “Antes, la entidad competente controlará que no se tengan subsidios y cuáles son las condiciones de trabajo (autónomo, dependiente o jubilado)”. Por otra parte, para aquellos que ya tienen una cuenta y desean operar deberán justificar por anticipado los motivos de la compra, e incluso presentar documentación para que el Banco Central evalúe la razonabilidad (o no) de la misma.

Un cuarto punto se refiere a la limitación del acceso a dólares para el pago de deudas en el extranjero. “Esta operación será mediada por el BCRA, quien refinanciará esa deuda, poniendo en una situación de vulnerabilidad a grandes empresas. Esto restringe, además, el acceso a créditos en dólares” aclaró.

Aumento del parking en la compra de dólares en el mercado de capitales: “una operatoria que se lograba a través de la compra de títulos o bonos sujeto a un periodo de 5 días para la cotización del mismo. Ahora ese periodo se extiende a 15 días” ahondó Diego.

El gerente de Valerza anticipó que “todas estas nuevas políticas impactarán de forma negativa en el dólar blue, el dólar oficial, el dólar contado con liqui y en las cotizaciones de acciones en el mercado.

Finalmente, Zuliani enfatizó en que las nuevas medidas no suman a la imagen que tiene el mundo sobre Argentina “hay más desconfianza e incertidumbre en cuanto a la economía del país, lo que significa, además, un atraso en los pasos que se dieron con la reestructuración de la deuda. Pese a esto, existen opciones para los ahorristas que pueden tomar para dar la vuelta a esta situación”.

Tu opinión enriquece este artículo: